編者按:環保產業作為“十二五”七大新型產業之一,環保檢測分析儀器儀表及自動化都將成為掘金環保產業最有前景的行業,然而在我們都緊盯著環保這塊大蛋糕的時候,是否有一個好胃口能最大限度分享呢?對于國內儀器儀表與自動化發展現狀,國內企業都有著清醒的認識,借鑒同一領域的國際品牌Danaher的過往成功經驗,國內一線企業如聚光科技也已循著他的軌跡開始走上快速專業的發展道路,為盡情分享環保產業一杯羹抱持樂觀期待。在此希望我們自動化行業同仁能從聚光科技的發展分析中,能夠找到自己的發展共識。

投資邏輯

1.對比Danaher,符合行業特征的并購模式可行、有利:

1)Danaher-并購整合、發展壯大的典范:Danaher在過去24年間,通過并購模式實現了高速發展,期間公司股價更是上漲了9124%(年均達到20%以上),而同期的標普500 指數漲幅僅為414%,超額收益明顯。

2)高細分市場的行業特征使得聚光科技并購模式可行:考慮到目前國內分析儀器行業呈現“散、小、弱”的特點,市場集中度較低,因此無論從優化行業還是對比國外經驗來看,并購都將是分析儀器行業快速發展的捷徑和趨勢,并且這一變革正在悄然發生。

3)正向的并購效果使得聚光科技并購模式有利:通過對公司并購對象的分析,我們發現經公司2-3年的整合和重新定位,并購對象的營業收入和毛利率水平均有顯著提升,并購效果的正向性顯著。

4)出色的競爭優勢和整合能力,能夠保證公司并購之路成功:我們對于公司之所以能夠獲取正向并購效果的原因進行了分析,認為在未來發展中,公司能夠利用自身卓越的競爭優勢和整合能力,將這種正向并購不斷復制,從而在國內儀器儀表并購浪潮的起點獨占鰲頭。

2.業績低點不改其成長股投資價值:

公司11年業績低于市場預期,主要源于環保現實市場未正式啟動,我們通過分析其所處行業情況、已并購對象在1-2年的盈利變化以及競爭優勢,認為公司采用的并購戰略是可行、有利、并可持續的,因此我們認為公司在戰略方向上是正確的,未來持續的成長趨勢也是清晰的,而短期的業績低點或將成為投資的長期買點。

高細分市場的行業特征使得公司并購模式可行

1.儀器儀表行業產品呈現多品種、小批量的特點,單個企業的規模普遍不大,并且產品應用領域極為廣泛,因此無論從橫向還是縱向比較,行業整體均呈現“散、小、弱”的特征。

1)橫向:細分子行業眾多且規模較小

a.儀器儀表行業細分子行業眾多,并且單個細分子行業參與者眾多,市場集中度較低。

a.儀器儀表行業細分子行業眾多,并且單個細分子行業參與者眾多,市場集中度較低。

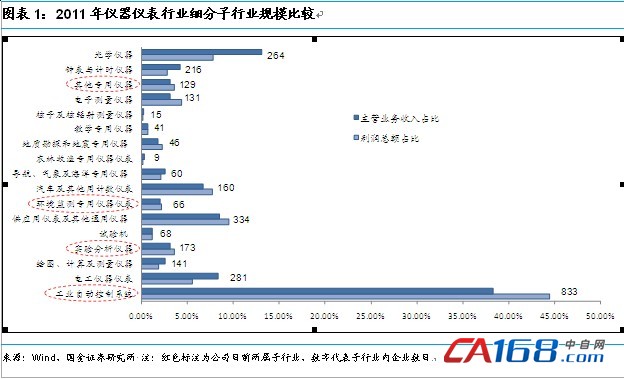

b.單個細分子行業規模不大,并且由于行業集中度較低,因此所處企業規模普遍較小。(見圖表1)

2)縱向:細分子行業仍處于高細分市場-重點分析公司所處子行業

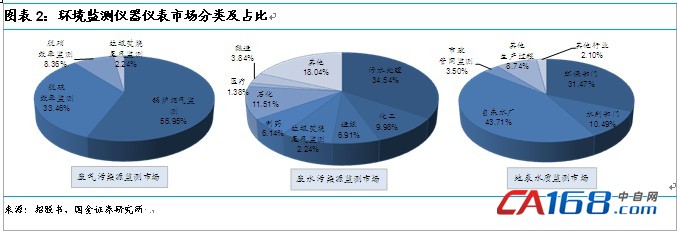

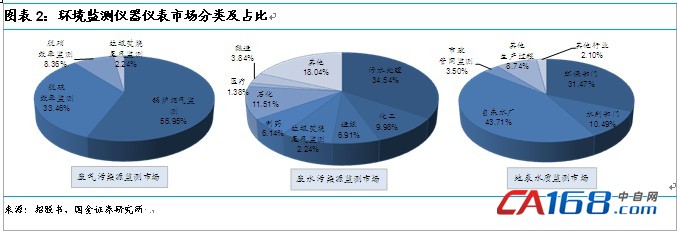

a.環境監測儀器儀表市場:受益于環保政策趨嚴推動,環境監測儀器市場規模已經達到110億左右,年均增速25%左右,整體呈現細分子行業眾多,各子行業規模較小的特點。(見圖表2)

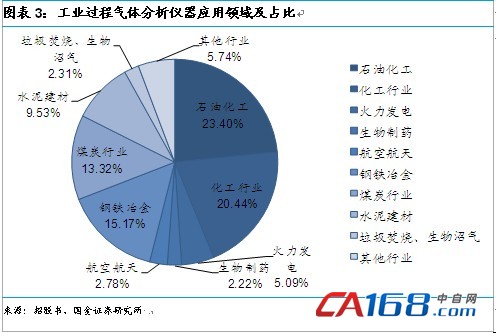

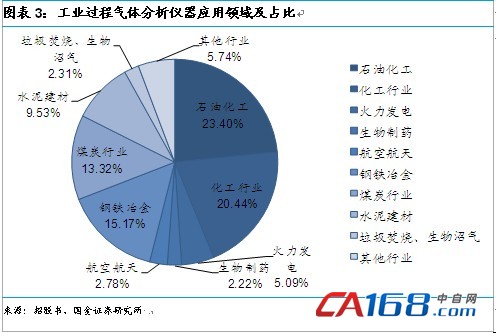

b.工業過程分析儀器儀表市場:受益于工業生產自動化水平提升及生產流程安全高效運營要求的提高,過程分析儀器市場規模已達到30億元左右,平均增速15%左右,呈現應用行業高度分散,各行業的規模較小的特點。(見圖表3)

2.過多參與主體的存在,使我國儀器儀表行業長期處于完全競爭階段,市場集中度和單個企業規模均較低,與此形成鮮明對比的是:世界分析儀器產業集中度較高,前50強企業產值約占行業總產值的75%。

1)2009年,中國排名前三的環境監測企業(聚光科技、美國哈希和深圳宇星)占據市場22.8%的份額,其他約有近100家企業參與市場競爭。

2)2009年,中國排名前三的工業過程氣體分析儀器企業(聚光科技、西門子和ABB)占據市場30%的份額,僅有聚光科技為國內企業。

3)對比世界分析儀器產業格局,主要集中在歐美日發達國家的幾家大型公司,如Thermo Fisher(熱電)、Danaher(丹納赫)、Agilent(安捷倫)、Shimadzu(島津)等,其產品線和規模也遠超國內企業。

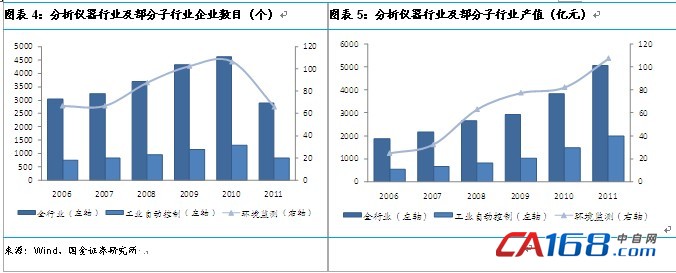

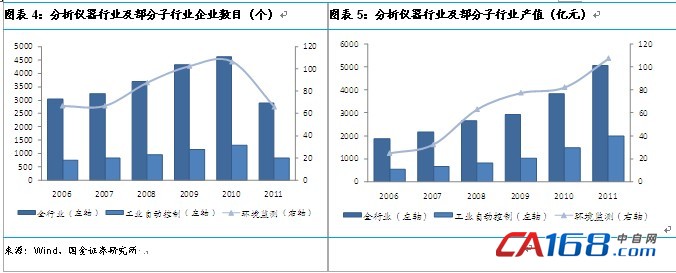

3.考慮到目前國內整個分析儀器行業呈現“散、小、弱”的特點,市場集中度較低,因此無論從優化行業還是對比國外經驗來看,并購都將是分析儀器行業快速發展的捷徑和趨勢,并且這一變革正在悄然發生。(見圖表4、5)

1)目前國內分析儀器行業由于市場集中度低、單個企業規模較小等原因,不利于行業持續的科研投入,導致國內企業技術水平低、開發能力弱,基本集中在中低端領域;

2)并購方式能夠使優勢企業快速擴大規模、占有新市場和拓展產品種類,有利于行業市場集中度以及企業規模的不斷提升;伴隨企業規模的提升,能夠不斷提供自主創新所需要的資金和人才支撐,以達到技術水平和開發能力的不斷提升;

3)綜上所述,伴隨分析儀器行業升級導致的競爭機制的變革,國內分散化的市場格局正在發生變化,通過分析國內近幾年儀器儀表行業以及其細分子行業環境監測和工業過程分析的市場集中度變化,我們發現這一變革正在悄然發生。

投資建議和估值

1. 目前A股已上市公司中業務范圍與公司類似的有雪迪龍和先河環保,因此我們主要采用以上兩家作為參考;而考慮到公司所處儀器儀表行業,我們還選取了市場中儀器儀表行業相關公司作為參考;在不考慮公司其他并購計劃情況下,我們預測聚光科技2012-2014年EPS分別為0.487元、0.620元和0.752元,同比分別增長24.13%、27.25%和21.37%;目前股價對應31×12PE和24×13PE。

2.考慮到公司并購戰略符合行業發展趨勢并且更能體現其持續成長能力,但是短期來看,公司目前股價對應31×12PE和24×13PE,相對于環保和儀器板塊估值優勢并不明顯,因此我們建議待估值回調后積極配置。

風險提示

1.公司并購戰略進展低于預期的風險;并購后的整合風險;下游行業景氣度向下導致產品需求減弱的風險。

共0條 [查看全部] 網友評論